دانلود فایل تصویری لایو 17 جولای- 26 تیرماه 1401 (کیفیت عالی)

دانلود فایل تصویری لایو 17 جولای- 26 تیرماه 1401 (کیفیت متوسط)

دانلود فایل صوتی لایو 17 جولای- 26 تیرماه 1401

در چهارمین جلسه تیرماه 1401 می خواهیم نگاهی به آخرین حرکت بیت کوین و کامودیتی ها بیاندازیم و بررسی کنیم که آیا نیروهای بازار تاییدی بر تمام شدن بازار خرسی صادر کرده اند یا نه.

پیش از شروع عرض می شود که هدف از بررسی عوامل کلان و عوامل درونی، پرداختن به موضوعاتی است که کامیونیتی خیلی به آن ها نمی پردازد، همکاران محترم و تقریبا اکثریت دوستان دانش لازم برای بررسی بعد فنی یا تکنیکال بازارها را دارند از این رو جهت صرفه جویی در زمان دوستان، ما 7 ماهی هست فقط به بررسی عوامل بنیادی-اقتصادی می پردازیم تا دوستان در کنار سایر دیدگاه های خود از وضعیت نیروهای بیرونی و درونی نیز مطلع باشند. پس خواهشمند است کلیه ستاپ های و آنالیزهای فنی را مخاطب فرهیخته عهده دار شود.

تورم یا همان CPI سقف جدیدی ثبت کرد اما بازارها صعود کردند دلیل این حرکت چه بود؟

در تازه ترین داده مربوط به شاخص بهای مصرف کننده یا CPI شاهد ایجاد سقف جدید در عدد 9.1% بودیم. از حدود 6 ماه گذشته با ادبیاتی مشترک راجع به CPI صحبت می کردیم و آن ادبیات مشترک این بود که با افزایش تورم، فدرال رزرو برای انقباض تهاجمی مصمم تر می شود و از این بابت شاخص دلار افزایش و بازار ها کاهشی خواهد شد. در نگاه اول به نظر این اتفاق رخ نداده و واگرایی هایی صورت گرفته است.

اما وقتی جزئی تر 13 و 14 جولای را در شاخص دلار و بیتکوین بررسی کنیم میبینیم که شاخص دلار افزایش داشته، بیتکوین هم کاهش داشته و حرکت صعودیاش برای فردای آن روز است. چه چیزی باعث این رخداد بوده و آیا تأییدی بر کف بازار خرسی صورتگرفته است؟ بیایید بررسی کنیم.

مورد اول: واگرایی تورم و شاخص دلار؟

در دوران رکود کرونا به بعد، هر مقدار که CPI افزایش پیدا میکرد، پیغامی به فعالین اقتصادی صادر میشد که نرخ بهره واقعی در حال منفی شدن است پس ریسک کنید و به سفتهبازی بپردازید. همین پیغام سیاستگذار پولی شرایطی را برای هدایت پول به سمت بازارهای سرمایه فراهم کرده بود و هدایت پول هم موجب رشد بازارها شده بود. این روال تا نوامبر 2021 ادامه داشت، از بعد از نوامبر به هر میزانی که تورم افزایش پیدا میکرد بهعنوان سیگنال منفی برای بازارها ارزیابی میشد، اما چرا این اتفاق میافتاد؟ چون حکام فد را مصمم میکرد که رفع تورم را در اولویت قرار دهند نه رشد اقتصادی یا مبارزه با رکود را. همین موضوع سبب تقویت دلار و ریسک گریزی در بازارها میشد.

پس در واقع در نیمه دوم سال 2020 تا اواخر 2021 بین تورم و شاخص دلار رابطه معکوسی برقرار بود اما از اواخر 2021 به بعد این رابطه مستقیم شد. پس هر واگرایی یا رابطه مستقیمی بین این 2 در طی بازههای زمانی میتواند عوض شود و به دیگری تبدیل شود.

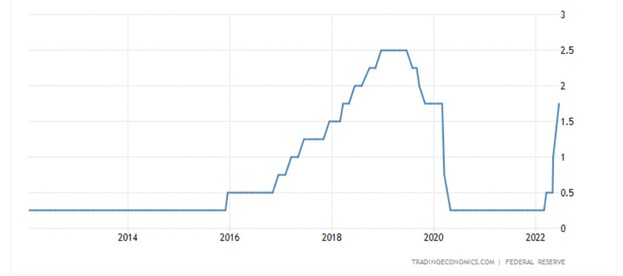

حال باتوجهبه شرایط کنونی آیا رابطه مستقیم بین تورم و شاخص دلار به رابطه معکوس دارای واگرایی تبدیل شده است؟ در حال حاضر برای پاسخ بلی به این سوال شواهد کافی وجود ندارد. به طور مثال هنوز نرخ بهره بینبانکی آمریکا به میزان سقف ادوار قبلی نرسیده، درصورتیکه رسیده بود و تورم سقف جدیدی ثبت میکرد ادلهای برای اثبات شکست سیاستهای انقباضی فد وجود داشت اما اکنون این اتفاق نیفتاده است. (هرچند که به نظر نگارنده و بر اساس دلایل ارائه شده در ویدئو این جلسه و همچنین مقالات دیگر وبسایت، سیاستهای انقباضی فد شکستخورده است اما سوای نظر شخصی در حال حاضر دلایل مستدل کافی برای این نتیجهگیری وجود ندارد). اکنون نرخ بهره در 1.75% قرارداد و با سقف 75 نقطه پایه (75/0 %) فاصله دارد. پس هنوز برای نتیجهگیری این واگرایی زود است.

مورد دوم: بهبود وضعیت نیروهای درونی؟

در طی روزهای گذشته سلسیوس کلیه وامهای خود را پرداخت کرد و سپس اقدام به اعلام ورشکستگی نمود. این مورد جلوگیری وقفهای در دومینوی لیکوئیدیشن موسسات کریپتویی ایجاد کرد و یک پیغام مثبت برای بازار بود. اما زور این عامل درونی بیشتر به نفع دیفای و اتریوم بوده تا بیت کوین. پس به نظر می رسد وضعیت عوامل درونی درست است که به کمک بازار آمده و سایه وحشت را کمرنگ تر کرده اما عامل هدایت پول به سمت بازار نیست. از این رو وزن این مورد بیشتر در دیفای بوده و برای بیت کوین بهتر است نگاهی به عوامل بیرونی بیاندازیم.

مورد سوم: وضعیت عوامل بیرونی

منظور از عوامل بیرونی همان نیروهای کلان است. به محض اعلام سقف جدید در CPI شاهد این بودیم که شاخص دلار افزایش و بازارها کاهش داشند، اما فردای آن روز سنتیمنت بهبود پیدا کرد و به همین خاطر شاهد افزایش هایی در بازارهای سهامی بودیم. اما چه چیزی سبب بهبود سنتیمنت شد؟

با سقف جدید در CPI بازار شروع به شرط بندی روی 75 نقطه و 100 نقطه افزایش نرخ بهره در جلسه 27 جولای کرد. چرا که انتظار داشت مقامات فد با هاوکیش ترین حالت(تهاجمی ترین) نسبت به سقف جدید تورم جبهه گیری داشته باشند. اما در این بین هاوکیش ترین شخصیت از مقامات پولی که جیمز بولار است اشاره کرد که ما در جلسه آخر ماه به افزایش 1% یا همان 100 نقطه ای نرخ بهره نیاز نداریم و به نظر 75 نقطه کافی باشد.همین صحبت که از زبان تهاجمی ترین عضو فدرال رزرو بیان شد باعث شد که سنتیمنت کمی از ریسک گریزی خود خارج شده و با ریسک بیشتر به فعالیت در بازار بپردازد.

اما چرا بولارد این حرف را زد؟ احتمالا به خاطر وزن تورم یا همان CPI Weight. پیش تر عرض شده بود که در حال حاضر وزن یا همان تاثیرگذاری غذا و انرژی در CPI بسیار بالاست، حال با توجه به کاهش قابل توجه کامودیتی ها و علی الخصوص انرژی طی ماه گذشته که در تصویر زیر مشاهده می کنید، و همچنین انتظار بازتاب آن در آمار CPI ماه آگوست، به نظر می توان گفت که فی الحال سقف تورم برای همین ماه و در عدد 9.1% رویت شده و برای ماه بعدی (ماه آگوست که تورم جولای اعلام می شود) می توان عددی کمتر از این مقدار را انتظار داشت. پس از نظر مقامات فد هم 75 نقطه می تواند انتخاب بهتری به جای 100 نقطه در جلسه آخر جولای باشد. سنتیمنت بازار این مورد را به عنوان سیگنال مثبت ارزیابی کرده و در کوتاه مدت شروع به فعالیت کرده که تاثیرش را در قیمت مشاهده می کنیم.

پس در واقع سنتیمنت به ارزیابی خود عمل کرده و از نظر عوامل بیرونی و بنیادی، واقعه فاندامنتالی خاصی رخ نداده که موجب هدایت پول قابل توجه به بازار شود. از این می توان انتظار داشت که طی روزها آتی بازار طبیعی تر عمل کرده و بیشتر به محدوده های تکنیکالی احترام بگذارد. پس فعال بازار در کوتاه مدت (تا قبل از جلسه FOMC) فرصت خوبی خواهد داشت که بر اساس تکنیکال ستاپ تشکیل داده و معاملات کوتاه و کوچک داشته باشد به نظر طی این مدت به نواحی عرضه و تقاضا و حمایت ها و مقاومت ها احترام گذاشته می شود از این رو فعال بازار می تواند تریدهایی (کم ریسک تر نسبت به روزهای گذشته) با رهیافت ها و استراتژی های خود داشته باشد.

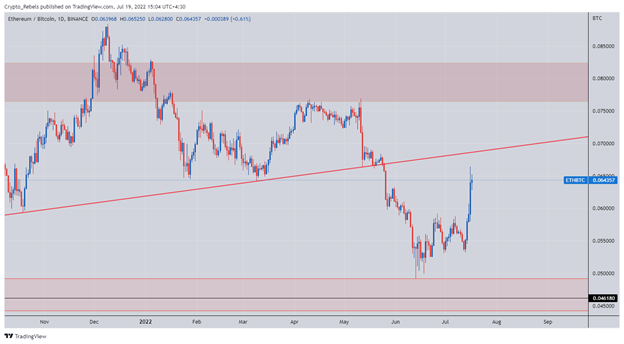

همچنین در انتهای جلسه اشاره ای به ETH/BTC شد. در جلسات قبلی چارتی از ETH/BTC منتشر کرده بودیم که بر اساس آن انتظار پولبک به خط روند شکست شده می رفت. حال در زمان برگزاری جلسه این جفت ارز در حال تکمیل آن پولبک است و محدوده ترند لاین جای خوبی برای سیو سود این جفت ارز خواهد بود. در انتهای جلسه رضا جمشیدی عزیز هم از منظر نئوویو به بررسی بیت کوین و دامیننس بیت کوین پرداختند.

از آنجا که متن ابزار مناسبی برای توضیح این موارد نیست پیشنهاد می شود حتما ویدئو قرار داده شده را تماشا بفرمایید.

در نهایت هم عرض می شود که ریسک بخش جدا ناپذیر بازارهاست، در این شرایط اقتصادی هر تحلیل و بررسی از سمت گروه سرمایه گذاری مهدی رجبی صورت می گیرد جهت افزایش آگاهی، درنظر گرفتن نیروهای بازار و بهبود قدرت تحلیل دوستان است و گروه از بابت تصمیمات مخاطب محترم سلب مسئولیت می نماید.

ماکسیم

3 سال پیشمهدی رجبی

3 سال پیش