در این مقاله قصد داریم به بررسی وضعیت بیت کوین از دو دیدگاه و سبک تحلیلی موج شماری و داده های درون شبکه بپردازیم .

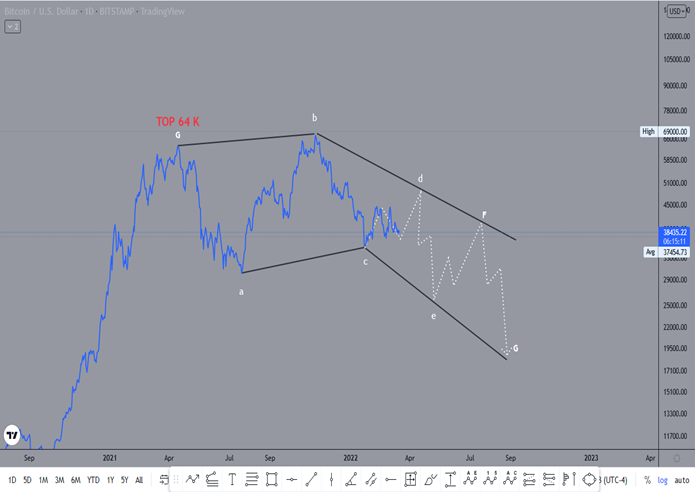

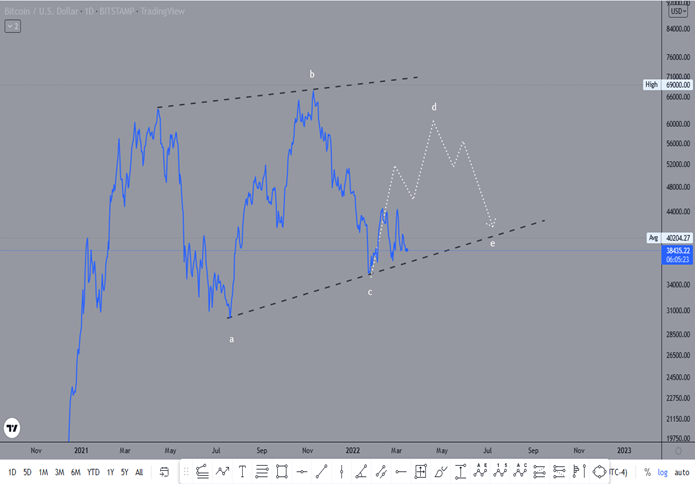

در قدم اول : بیت کوین را با سبک موج شماری نئو ویو مورد بررسی قرار می دهیم ، دیتای در دسترس از سال 2011 میلادی تاکنون مورد بررسی قرار گرفته و با بررسی های صورت گرفته می توان گفت بیت کوین در یک الگوی دیامتریک بزرگ از سال 2011 قرار گرفته و سیکل صعودی خود را پس از 11 سال صعود در قیمت 64895 دلار در تاریخ 14 آپریل سال 2021 به پایان رسانده است.لازم به ذکر است که موج شماری در تایم فریم 3 روزه انجام شده است.

در حال حاضر بیت کوین در یک موج اصلاحی یا کارکشن قرار دارد که برای این موج اصلاحی دو سناریو مد نظر هست که در زیر به تفکیک به هر دو سناریو پرداخته ایم.

سناریو اول که از دید شخصی بسیار محتمل تر به نظر می رسد این است که بیت کوین در موج اصلاحی پیش رو در یک الگوی دیامتریک اصلاحی قرار گرفته که همونطور که مشاهده می کنید در تصویر مسیر احتمالی حرکات را ترسیم نموده ایم .مواردی که این سناریو را نقض خواهد کرد شکسته شدن مقاومت بسیار قوی محدوده 52 هزار دلار خواهد بود که اگر این اتفاق صورت بگیرد عملا سناریو نزول بیت نقض خواهد شد ولی اگر قیمت بیت کوین بتواند از سد حمایت محدوده 33 هزار دلار عبور کند می توانیم برای سناریو در نظر کرفته شده اطمینان بیشتری کسب کنیم .

سناریو دوم که برای این موج اصلاحی مد نظر قرار دادیم این است که بیت کوین در یک مثلث انقباضی غیر عادی قرار گرفته است ،که مسیر پیش رو را به صورت تقریبی ترسیم کرده ایم.عواملی که باعث نقض این الگو می شود این است که قیمت بیت کوین به زیر محدوده 33 هزار دلار تجاوز کند ، که این امر باعث می شود سناریو اول رو مد نظر قرار بدهیم.اما در صورت شکست مقاومت 52 هزار دلار میتوانیم به ادامه حرکت این سناریو امیدوار باشیم.

در تحلیل بیت کوین از دید موج شماری نئو ویو در حال حاضر میتوان این دو سناریو را مد نظر قرار نکته ای که باید در اینجا اضافه کنیم این است که امکان رخ دادن اتفاقات دیگر هم وجود دارد که صرفا ما بیشترین احتمال را مورد بررسی قرار دادیم.

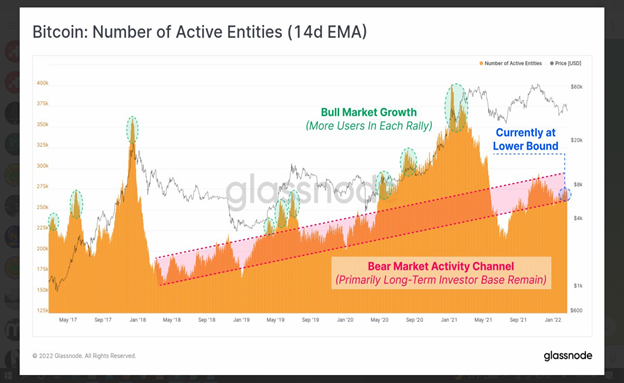

درگام دوم : برای افزایش قدرت تحلیل به بررسی اطلاعات آنچین میپردازیم چون از این دیدگاه نیز سقف سیکل فعلی مربوط به ماه آپریل است و زمانی که قیمت به ۶۹ هزار دلار در ماه نوامبر رسیده است بازار در حالت خرسی بوده و این سقف اهمیت کمتری دارد.

برای تایید این موضوع با یک تعریف ساده شروع میکنیم. همه ی بازارهای مالی از تکرار چهار فاز کلی تشکیل شده اند که این فازها عبارتند از : انباشت - پیشرفت - توزیع – سقوط

معمولا به فازهای پیشرفت و توزیع در کنار هم بازار گاوی یا صعودی و به فازهای سقوط و انباشت در کنارهم بازار خرسی یا بازار نزولی گفته می شود.فعالین کلان بازاردر حالت گاوی بازاراقدام به عرضه دارایی خود و در حالت خرسی بازار اقدام به انباشت آنها می کنند.در حالت گاوی بازار چون روند قالب صعودی است بازار دارای جذابیت است و افراد جدید وارد بازار می شوند و میزان معاملات ( فعالیت در شبکه ) افزایش پیدا می کند .

با توجه به تعاریف انجام شده با بررسی رفتار فعالین کلان و مشخص کردن اینکه در حال عرضه هستند یا انباشت و میزان فعالیت در شبکه میتوان به راحتی حالت بازار ( گاوی یا خرسی) را تشخیص داد. هنگامی که فعالین در حال عرضه هستند و فعالیت در شبکه بالا است بازار در حالت گاوی و در غیر این صورت (فعالین در حال عرضه نباشند و فعالیت در شبکه نیز کم باشد) بازار در حالت خرسی است .

به همین منظور به بررسی اطلاعات آنچین میپردازیم که رفتار فعالین کلان بازار رو مشخص کنیم

در ابتدا تعداد آدرس های فعال در شبکه را بررسی میکینم که معیار قابل اعتمادی از میزان ورود افراد تازه به بازار است .

این نمودار تعداد آدرسهای فعال در شبکه را نشان میدهد. همانطور که مشاهده میشود در روند صعودی بازار تعدادهای (حالت گاوی بازار) آدرسها افزایش پیدا میکند. کاملا مشابه با قلههایی قیمتی (دایره های سبز) در تعداد آدرسها نیز شاهد قله هستیم و بعد از کاهش قیمت به دلیل اینکه فعالین دچار ضرر میشوند و جذابیت بازار برای تازه واردین از بین میرود اقدام به خروج از بازار میکنند در نتیجه تعداد ادرس های فعال نیز کاهش پیدا میکند.

در نزدیکی سقف آوریل تعداد آدرسها نیز به شکل قابل توجهی افزایش پیدا کرده و دو قله در نمودار دیده میشود که بعد از ریزش تابستان کاهش قابل توجهی داشته است. اما در ادامه که قیمت روندی صعودی پیدا کرده و حتی نوامبر یک سقف جدید ثبت کرده است افزایشی متناسب با حرکت قبلی قیمت در تعداد آدرسها مشاهده نمیشود و میتوان گفت فعالین جدیدی وارد بازار نشده است (نسبت به روند صعودی سقف قبلی)

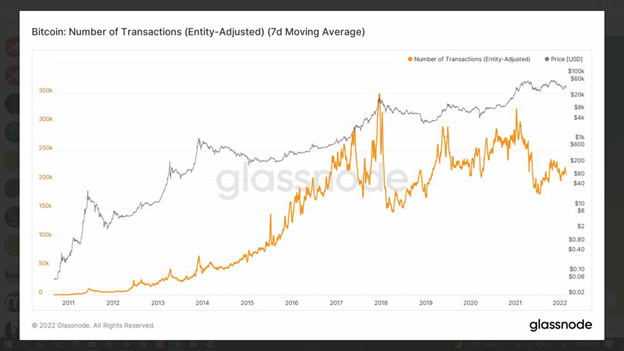

برای تایید این موضوع میزان تراکنشهای شبکه را که میتوان آن را به عنوان تعداد معاملات در نظر گرفت بررسی میکنیم. مانند نمودار قبلی شاهد هستیم که در روندهای صعودی میزان تراکنشها افزایش پیدا کرده و بعد از نزول قیمت تعداد تراکنشها نیز کاهش پیدا میکند. در نزدیکی سقف ماه آوریل یک پیک در تعداد تراکنش ها داشتیم که بعد از نزول در تابستان میزان تراکنشها هم کاهش پیدا کرده است. در ماه نوامبر که یک روند صعودی در قیمت داشتیم و سقفی بالاتر ثبت شد میبینیم که تعداد تراکنشها افزایش پیدا نکرده و نسبت به ابتدای سال ۲۰۲۱ بسیار کمتر است

در ادامه میزان موجودی فعالین کلان بازار را بررسی میکینم که رفتار آنها از نظر عرضه یا انباشت مشخص شود

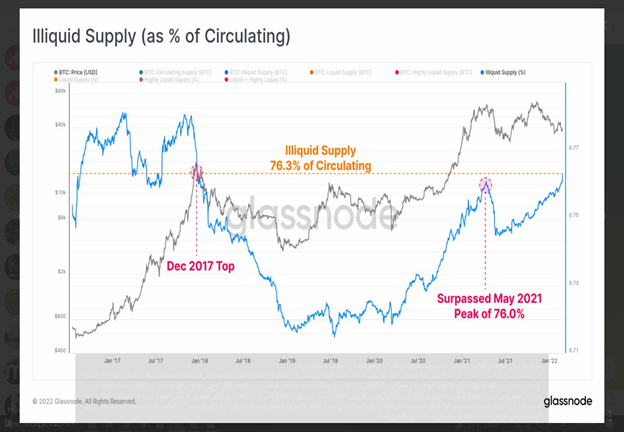

این نمودار میزان (برحسب درصد از کل تعداد کوینها) موجودی کیف پولهای غیرنقد شونده (کیف پولهایی که حداکثر ۲۵ درصد از کوینهای خود را میفروشند که معمولا مربوط به فعالین کلان بازار است) را نشان میدهد. به طور معمول میزان موجودی آنها در روند صعودی بازار افزایش پیدا میکند و بعد از رسیدن به سقف قیمتی شاهد کاهش قابل توجهی موجودی آنها هستیم.

این رفتار در سقف آوریل نیز دیده میشود یعنی در روند صعودی قیمت میزان موجودی این کیف پولها نیز افزایش داشته است و در نزدیکی سقف قیمتی شاهد کاهش موجودی هستیم که نشان دهنده عرضه از سمت این کیف پولها است.

بعد از ریزش در تابستان موجودی آنها به طور مداوم در حال افزایش بوده است و حتی بعد از سقف نوامبر نیز کاهشی نداشته که یعنی عرضه ایی از سمت این فعالین وجود نداشته است. در طول نزول قیمت نیز این افزایش ادامه داشته که به معنی انباشت این فعالین است.

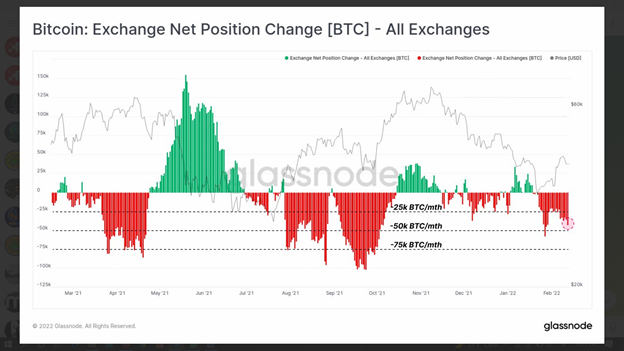

با بررسی میزان ورودی و خروجی خالص به صرافیها نیز به همین نتیجه میرسیم. همان طور که در نمودار مشخص است بعد از سقف ماه آوریل میزان بسیار زیادی بیت کوین وارد صرافیها شده است که به معنی افزایش عرضه است. بعد از نزول قیمت در تابستان و در اکثر مدت روند صعود تا سقف ماه نوامبر مقدار قابل توجهی بیت کوین از صرافیها خارج شده است که نشان دهنده انباشت از طرف فعالین بازار است. موضوعی که در نمودار قبلی شاهد آن بودیم. در نزدیکی سقف ماه نوامبر مقدار ورودی به صرافی داشتیم که در مقایسه با ماه آوریل بسیار کمتر بوده است .

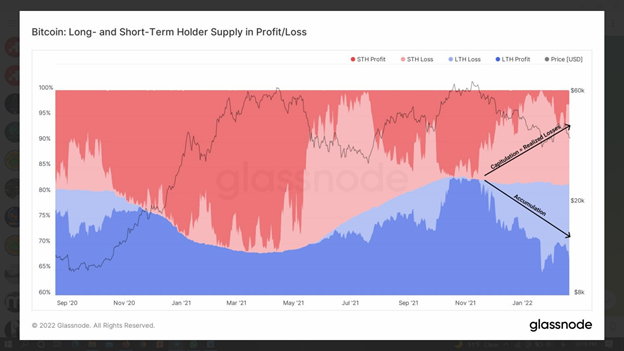

به غیر از تغییرات مربوط به موجودی صرافیها با بررسی میزان موجودی کیف پول های مربوط به دو گروه اصلی بازار یعنی معامله گران کوتاه مدت و بلند مدت نیز شاهد رفتاری مشابه هستیم. در روند صعودی ابتدای سال ۲۰۲۱ میبینیم که میزان کوین های مربوط به کیف پولهای بلند مدت شروع به کاهش کرده و به کیف پولهای کوتاه مدت انتقال پیدا کرده است (عرضه صورت گرفته است). بعد از ریزش تابستان میزان موجودی کیف پولها بلند مدت افزایش پیدا کرده و حتی در ناحیه سقف ماه نوامبر و روند نزولی بعد از آن نیز کاهش قابل توجهی نداشته است. با کاهش قیمت با این حال که معامله بلند مدت متحمل ضرر هم شدند اقدام به فروش نکرده اند که نشان دهنده این رفتار انباشت این فعالین است .

برای اطمینان بیشتر از این اطلاعات به بررسی حجم بیت کوینها با عمر (اخرین تراکنش در شبکه) بیشتر از شش ماه میپردازیم. که این نمودار هم تمام نتیجه های قبلی در مورد رفتار فعالین بازار را تایید میکند. در قیمت سقف ماه آوریل حجم این کوینها کاهش پیدا کرده است که بیشتر این کاهش مربوط به کوین هایی با عمر یک تا دو سال (ناحیه زرد کم رنگ) بوده است. در صورتی که مانند تمام اطلاعات و نمودارهای قبلی عرضهایی در محدوده سقف نوامبر دیده نمیشود .

با بررسی هایی که انجام دادیم به این نتیجه میرسیم که در ابتدای سال ۲۰۲۱ فعالیت در شبکه بالا بوده است و در سقف مربوط به ماه آوریل ما شاهد عرضه از سمت فعالین اصلی بازار بودیم و این رفتار نشان میدهد که بازار در حالت گاوی قرار داشته است. اما بعد از ریزش تابستان هم فعالیت در شبکه و هم رفتار فعالین کلان بازار تغییر کرده است و حالت بازار از گاوی به خرسی تبدیل شده است که حتی با اینکه در ادامه سال ۲۰۲۱ از نظر قیمتی روندی صعودی داشته ایم و به سقفی بالاتر در قیمت رسیده ایم با توجه به اطلاعات مربوط به شبکه و رفتار فعالین که عرضه ایی را انجام نداده اند حالت بازار همچنان خرسی بوده است. حال این سوال مطرح میشود که اگر ما عرضه ایی از سمت فعالین کلان نداشته ایم پس دلیل نزول قیمت چیست؟

برای پاسخ به این سوال باید اطلاعات مربوط به بخش مشتقات بازار را بررسی نماییم

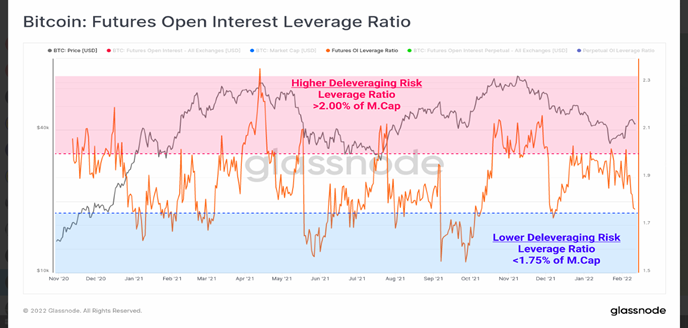

این نمودارمقدار حجم معاملات مشتقات را نسبت به ارزش بازار مارکت کپ بیت کوین بر حسب درصد را نشان می دهد هرچه مقداراین نمودار بالاتر باشد نشان دهنده این است که سفارشات بخش مشتقات می تواند تاثیر بیشتری در حرکت قیمت داشته باشد .می بینیم که در ابتدای سال 2021 تنها یک پیک در ناحیه بالای ۲ درصد (نوار قرمز) داشتیم و بیشتر حرکات قیمت مربوط به بخش نقدی بازار بوده است. بعد از کاهش شدید قیمت در ماه می حجم قابل توجهی از معاملات مشتقات کاسته شده است و به میزان کمتر از ۱.۶ درصد هم رسیده است. در انتهای سال ۲۰۲۱ و مخصوصا ماه نوامبر که سقف قیمتی داشتیم مدت زمانی زیادی این نمودار در نوار قرمز قرار گرفته است و نشان از تاثیر بخش مشتقات بروی قیمت است. در ادامه با روند نزولی میزان کاهش نسبت به ریزش تابستان خیلی کمتر بوده است و با این که روندی نزولی داشتیم همچنان نزدیک به نمودار قرمز نوسان داشته است. پس میتوان نتیجه گرفت که اکثر معاملات این بخش مربوط به سفارشات فروش بوده است که با کاهش قیمت نقد نشده اند .

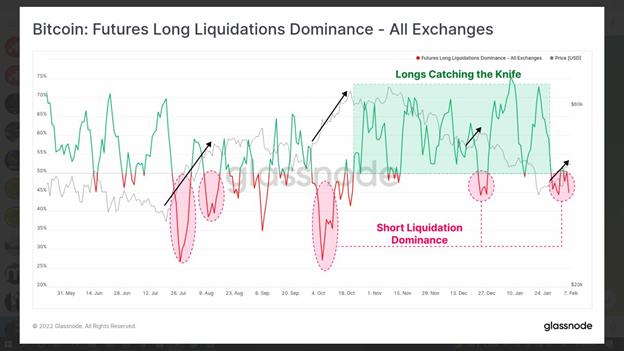

در تایید موضوع قبل بررسی این نمودار بسیار مفید است. این نمودار نشان میدهد با نوسان های قیمت اکثر سفارشات بخش مشتقات که نقد شده اند مربوط به چه نوعی (خرید یا فروش) هستند. در ماه جولای و سپتامبر که حرکت قیمت صعودی بود میبینیم که در نمودار پیک های بزرگ قرمز داریم که نشان از مقدار بالای نقد شوندگی در سفارشات فروش است، اما در روند نزولی بعد از سقف نوامبر تقریبا تمام پیک ها سبز هستند و بیان گر این موضوع است که معامله گرانی که به دنبال خرید در نوسان های نزولی قیمت بودند متضرر شده و معامله خود را نقد کردند. پس اکثر کاهش های مربوط به نمودار قبل برای سفارشات خرید بوده است و معامله فروش همچنان در جریان بوده وحجم بالایی نیز داشته است .

بنابراین با اطلاعاتی که بررسی کردیم میتوان نتیجه گرفت که :

در سیکل های قبلی به دلیل اینکه حجم معاملات بخش مشتقات صرافی ها کم بوده است. فعالین بازار برای پوشش ریسک های سبد سرمایه گذاری خود مجبور به فروش دارایی های خود (بیت کوین) بودند که در نزول های احتمالی متضرر نشوند. اما در سال های اخیر با گسترش بخش مشتقات در صرافی ها دیگر نیاز نیست که برای مدیریت ریسک به صورت مستقیم دارایی ها رو فروخت بلکه میتوان با سفارشات فروش در بخش مشتقات از ضرر در روند های نزولی جلوگیری کرد و با نگهداری دارایی ها از صعود های احتمالی نیز استفاده کرد و سود برد. که فعالین بازار از این راهکار در ماه های اخیر استفاده کردند که در بخش نقدی عرضه را نداشتند و منتظر تغییر روند مانده اند و در بخش مشتقات سفارشات فروش انجام داده اند و از نزول قیمت کمتر متضرر شده اند. پس دلیل اصلی نزول را میتوان بخش مشتقات دانست .

- در آخر باید اضافه کنیم که تمامی موارد گفته شده دیدگاه و تحلیل شخصی گرداورندگان این مقاله بوده و ضمن سلب مسئولیت توصیه به بررسی بیشتر به خوانندگان این مقاله می شود

منابع مورد استفاده :

- سایت Tradingview

- سایت Glassnode

این مقاله توسط دانشجویان دانشکده ی بازار گروه سرمایه گذاری مهدی رجبی نگارش یافته است و گروه سرمایه گذاری مهدی رجبی نسبت به کلیه ريسك ها، تصمیمات، برداشت ها و اقدامات شما عزیزان، سلب مسئولیت می نماید و مسئولیت یا پاسخی برای معاملات دوستان نخواهد داشت.

در گروه سرمایه گذاری مهدی رجبی دوره های مختلفی وجود دارد که می توان به کتاب بازاریابی در رکود، آموزش مدیریت سرمایه، دوره جامع ارزهای دیجیتال، دوره رایگان آشنایی با ارزهای دیجیتال، دوره معامله گری در بازارهای مالی، آموزش صرافی کوکوین و تحلیل بازارهای مالی اشاره کرد.

مقالات گروه سرمایه گذاری مهدی رجبی در دسته بندی های تحلیل ارز دیجیتال، تحلیل اتریوم، تحلیل آلت کوین ها، تحلیل بیت کوین، تحلیل ریپل، تحلیل دوج کوین است.

امیر حسین

4 سال پیشمهدی رجبی

4 سال پیش